Menos costes, más rentabilidad

Carteras de fondos indexados y de planes de pensiones con diversificación global y comisiones 80 % más bajas que los bancos.

El gestor de carteras independiente líder en España, con más de

4.870 M€ gestionados, asesorados o administrados, de más de 145 mil clientes.

Invirtiendo a largo plazo desde 2015.

Cómo funciona

-

1

Te aconsejamos

Respondes a un breve cuestionario de perfil inversor, y te recomendaremos un plan de inversión. Podrás modificar tu perfil en todo momento.

-

2

Invierte

Haces una transferencia a tu cuenta o traspasas fondos, mínimo 2.000 €, y lo invertimos en una cartera diversificada de fondos indexados con comisiones muy bajas.

-

3

Relájate

Nos encargamos de gestionar y vigilar por ti. Tu inversión está en una cuenta a tu nombre en el banco custodio (Cecabank o Inversis), estamos autorizados y supervisados por la CNMV .

-

1

Te aconsejamos

Respondes a un breve cuestionario de perfil inversor, y te recomendaremos un plan de inversión. Podrás modificar tu perfil en todo momento.

-

2

Invierte

Haces una aportación de efectivo o trasladas un plan de pensiones existente, mínimo 50 €, y lo invertimos en una cartera diversificada de ETFs con comisiones muy bajas

-

3

Relájate

Nos encargamos de gestionar y vigilar por ti. Tu inversión está en un plan de pensiones a tu nombre, gestionado por Caser Pensiones y asesorado por Indexa. Estamos autorizados y supervisados por la CNMV .

-

1

Te aconsejamos

Respondes a un breve cuestionario de perfil inversor, y te recomendaremos un plan de inversión. Podrás modificar tu perfil en todo momento.

-

2

Invierte

Haces una aportación de efectivo o trasladas un plan de pensiones existente, mínimo 50 €, y lo invertimos en una cartera diversificada de ETFs con comisiones muy bajas

-

3

Relájate

Nos encargamos de gestionar y vigilar por ti. Tu inversión está en un plan de EPSV a tu nombre, administrado por Caser Seguros y asesorado por Indexa. Estamos autorizados y supervisados por la CNMV .

Por qué Indexa

-

Comisiones bajas

Te ahorramos un 80 % en comisiones y otros costes (coste total promedio de 0,54 % anual vs 2,75 % en la banca).

-

Gestor automatizado

Todo está automatizado: el test de perfil inversor, tu inversión y los reajustes automáticos.

-

Más rentabilidad

Más rentabilidad potencial gracias a las comisiones bajas, la diversificación y los reajustes automáticos.

-

Confianza y transparencia

No somos un banco: ponemos tu interés por encima de todo, sin comisiones ocultas ni letra pequeña.

Nuestros servicios

Ponemos a tu disposición servicios con bajos costes para ayudarte a cumplir con tus objetivos financieros.

-

Cartera de fondos

Carteras de fondos indexados, en función de tu perfil inversor, con bajas comisiones, diversificación global y reajustes automáticos. Nuestro servicio estrella, la tienen el 80 % de nuestros clientes.

-

Cartera de planes de pensiones y EPSV

La cartera de planes de pensiones indexados con las comisiones más bajas en España, o EPSV para residentes en el País Vasco. Diversificación global y reajustes automáticos.

-

Fondo monetario

Inversión en un fondo monetario, con una rentabilidad anualizada actualmente de +1,5 % netos de costes, a través de nuestra "Cartera 0".

-

Cuenta remunerada

Cuenta de ahorro remunerada indexada al interés de depósito del BCE menos 0,5 p.p. (actualmente 1,50 %), líquida, sin permanencia, sin costes ni comisiones. Para clientes de 18 a 85 años, desde 10 mil € y hasta 450 mil €.

-

Plan de pensiones de empleo

Planes de pensiones de empleo para autónomos y para empresas, contratable online, con indexación, diversificación global y bajas comisiones.

-

Seguro de vida

El seguro de vida probablemente con las primas más bajas del mercado. Muy sencillo y contratable online sin visita médica.

Preguntas frecuentes

-

¿Cómo puedo abrir una cartera de fondos?

Cualquier persona física que tenga su domicilio fiscal en uno de los países o territorios de la Unión Europea (excepto Chipre y Malta), el Reino Unido (excepto Gibraltar), Andorra, Islandia, Noruega y Suiza, puede abrir una cuenta y contratar una cartera de fondos de inversión o planes de pensiones en Indexa. En cuanto a las personas jurídicas de momento ofrecemos nuestro servicio a personas jurídicas españolas.

¿Cómo puedo abrirla?

Para abrir una cuenta solo es necesario completar el formulario de alta online.

El alta de tu cuenta consistirá en los siguientes pasos:

- Seleccionar el producto que quieras contratar. Si quieres contratar varios, puedes seleccionar uno y luego contratar el resto desde tu área privada \ Resumen \ sección "Otros servicios".

- Responder a 15 preguntas para evaluar tu perfil de riesgo y poder recomendarte un plan de inversión adaptado a ti.

- Crear un usuario con tus datos personales para acceder al área privada online.

- Completar los datos del titular, cotitular y/o autorizados a cuyo nombre abriremos la cuenta. En este paso podrás indicar si el titular es menor o persona jurídica.

- Añadir una cuenta bancaria de la que seas titular para poder aportar y retirar dinero.

- Subir la documentación (documento de identidad y justificantes).

- Firmar los contratos online. Se trata del Contrato de gestión discrecional con Indexa y de un contrato tripartito con Inversis o con Cecabank (ver ejemplo).

- Hacer la primera aportación por transferencia: una vez activada tu cuenta en el banco custodio, te avisaremos para que puedas hacer una primera aportación por transferencia, de cualquier importe, ordenada por ti, para verificar tu identidad.

- Para empezar a gestionar tu cartera, necesitaremos que aportes un mínimo de 2000 € por transferencia o por traspasar fondos desde otra entidad.

- Tus aportaciones se invertirán automáticamente en los fondos de la cartera modelo que corresponde al perfil inversor que te hemos estimado.

-

Costes y comisiones de nuestras carteras de fondos

Hay 3 comisiones en nuestras carteras de fondos indexados con un coste total medio de 0,537 %:

- Comisión de gestión de cartera de Indexa (de media de 0,343 %, ver detalles)

- Comisión de custodia del banco custodio (de media de 0,096 %, ver detalle)

- Costes de los fondos (de media de 0,098 %, ver detalle)

Este coste anual medio de 0,537 % es un 80 % más bajo que el 2,750 % anual de coste total medio (que incluye comisiones y alfa negativo) de los fondos de inversión comparables en España.

Cuantos más clientes somos, más bajamos las comisiones: conforme seguimos creciendo, seguimos bajando las comisiones, de forma sostenible a largo plazo. Ver el histórico de bajadas de comisiones.

Si aún no eres cliente, puedes responder a nuestro breve test de perfil inversor (2 minutos) para conocer con detalles las comisiones de tu cuenta en función de tu perfil inversor y del importe que quieres invertir.

Si ya eres cliente, puedes consultar los costes y las comisiones de tu cuenta en tu área privada \ Elegir la cuenta que quieres consultar \ Configuración \ Comisiones.

-

Inversión mínima inicial de 2000 € en carteras de fondos

La inversión mínima inicial en nuestras carteras de fondos de inversión indexados es de 2000 € (para cuentas abiertas a partir del 10/06/2020, y 1000 € para cuentas abiertas antes). Se pueden aportar por transferencia bancaria, en una o varias transferencias y/o por traspasos de fondos desde otras entidades (más información en la pregunta frecuente "¿Cómo realizo aportaciones a mi cuenta de fondos en Indexa?").

Explicamos las razones de este mínimo en el artículo "Bajamos la inversión mínima a 2000 € en nuestras carteras de fondos y de EPSV". Por debajo de este importe mínimo inicial no podemos gestionarte una cartera de fondos de inversión con diversificación global y costes radicalmente bajos.

No hay mínimos para aportaciones posteriores: una vez alcanzada la inversión mínima inicial, podrás aportar cuanto quieras, cuando quieras, por transferencia bancaria y/o por traspasos de fondos desde otras entidades.

Máximo 6 meses para aportar la inversión mínima: como las cuentas abiertas tienen un coste para Indexa y para el banco custodio, es necesario que aportes el importe mínimo en un plazo de máximo 6 meses desde la fecha de activación de la cuenta. Pasado este plazo, las cuentas con una inversión menor que el importe mínimo se cancelarán (y se devolverá el eventual saldo de la cuenta a la cuenta de retirada indicada en el contrato).

Reducción de la inversión mínima a 1000 € para ya clientes: si ya eres cliente de alguno de nuestros servicios, puedes abrir una segunda cuenta para ti, como titular único, para ti y otros cotitulares o como representante legal de un menor o una empresa desde 1000 €.

Este importe mínimo también es el mínimo que se tiene que mantener en tu cartera gestionada por Indexa. En caso de querer realizar una retirada parcial de fondos que deje tu cartera debajo de los 2000 €, te propondremos hacer una retirada total en lugar de una retirada parcial.

Para invertir menos de 2000 €, te podemos ofrecer las siguientes alternativas:

- Contratar uno de nuestros fondos de fondos a partir de 10 €, Indexa RV mixta internacional (ISIN ES0148181003) o Indexa RV internacional (ISIN ES0148019005), disponibles en Renta 4 y en MyInvestor. Una vez hayas alcanzado los 2000 € con tu inversión en fondos de inversión, podrás aportarlos por traspaso a una cartera de fondos gestionada por nosotros.

- Contratar nuestros planes de pensiones Indexa Más Rentabilidad Acciones (N5138) y Indexa Más Rentabilidad Bonos (N5137), en directo en Caser a partir de 30 €, Selfbank o MyInvestor.

Pregunta relacionada: inversión mínima de 50 € en carteras de planes de pensiones.

-

¿Cuáles son los riesgos de invertir en nuestras carteras de fondos?

Mayor rentabilidad, seguridad y transparencia.

Nuestro objetivo es conseguir la mayor rentabilidad por riesgo posible en función de tu perfil inversor.

A continuación detallamos los diferentes riesgos relacionados con la inversión en nuestras carteras

Riesgo de mercado: después de perfilarte como cliente con un perfil de riesgo de 0 a 10, Indexa invertirá los fondos que hayas aportado en una cartera de fondos indexados, que replican una serie de índices. Estos índices son representativos de clases de activo, o mercados: por ejemplo, acciones Estados Unidos, acciones Europa, bonos de empresas europeas, ... Aunque optimizamos las carteras para minimizar su volatilidad, los mercados son volátiles y el valor de la cartera tendrá volatilidad debido al movimiento de los precios de las acciones o de los bonos. La cartera correspondiente al perfil de riesgo 0 tiene la menor volatilidad esperada y el perfil 10 la mayor.

En tu área privada \ Elegir cuenta \ Plan \ "Desempeño real contra proyectado", podrás ver la volatilidad esperada de tu cartera y los escenarios positivo, negativo y esperado. Recuerda también que las rentabilidades pasadas no son garantía de rentabilidad futuro. Como en cualquier inversión, existe un riesgo de pérdida, pero desde Indexa trabajamos en minimizar este riesgo diversificando, indexando y automatizando la inversión.

La mayor parte del riesgo de tu cartera gestionada por Indexa es probablemente este riesgo de mercado. Los demás, detallados a continuación, son riesgos a priori menores.

Riesgo de divisas: parte de las carteras gestionadas por Indexa está invertida en acciones en Estados Unidos (en USD), en acciones en economías emergentes y en bonos de países emergentes (en multitud de divisas locales). En la inversión en fondos de acciones, hemos decidido no cubrir el riesgo de fluctuación de estas divisas porque, por un lado, el riesgo de divisas es muy inferior al de mercado, y por otro, porque estas coberturas cuestan dinero, y a largo plazo no aportan valor. No cubrir la divisa implica un riesgo porque si la divisa se deprecia contra el euro, el valor de la inversión cae, pero conlleva más rentabilidad a largo plazo por el ahorro del coste de cobertura. Por contra, en las inversiones en renta fija, o bien invertimos exclusivamente en fondos de bonos denominados en euros, o bien cubrimos la divisa, dado que el riesgo de divisa es mayor que el de tipos de interés o crédito y por tanto los fondos de bonos dejarían de cumplir su cometido de diversificación.

Riesgo de tipos de interés: en los fondos de inversión que invierten en bonos existe riesgo de tipos de interés. Si los tipos de interés aumentan, el precio de los bonos disminuye y con ello el valor del fondo de inversión. Cuánto mayor es el horizonte de inversión más se reduce este riesgo pero a corto plazo puede ser significativo.

Riesgo país mínimo: las carteras de Indexa Capital son altamente diversificadas a nivel global, entre Europa, Estados Unidos, Japón, los Países Emergentes, y el resto del Pacífico. Salvo Estados Unidos y Europa, el riesgo de un determinado país sobre el conjunto de la cartera es mínimo.

Riesgo de liquidez mínimo: seleccionamos los fondos indexados siguiendo 3 criterios: mayor liquidez, comisiones bajas, calidad del seguimiento de su índice. Los fondos de inversión que incluimos en nuestras carteras de fondos son muy líquidos, tienen un volumen entre 500 y 250 000 millones de euros cada uno.

No hay riesgo de crédito Indexa. En carteras de fondos de inversión, tus inversiones están en una cuenta corriente y en una cuenta de valores a tu nombre en un banco custodio (Inversis Banco o Cecabank), fuera del balance y fuera del riesgo de Indexa Capital. En cuanto a nosotros, tenemos un ratio de solvencia del 120 % a 31/12/2024 (por encima del ratio mínimo del 100 %), y estamos supervisados por la CNMV por lo que el riesgo de crédito es mínimo. Aun así, independientemente de que cualquier situación nos afectará, tu cartera no se vería afectada porque está todo a tu nombre fuera de nuestro balance. Más detalles en "¿Qué ocurriría con mi cuenta en Indexa si Indexa fuera adquirida o cesara su actividad?

No hay riesgo de crédito con las gestoras de los fondos indexados (Vanguard, iShares, SSGA, ...): las carteras de nuestros clientes están invertidas principalmente en fondos indexados de réplica física: son fondos que invierten en los activos que componen el índice que intentan replicar. No invierten comprando opciones sobre estos activos, sino que invierten comprando estos activos (acciones o bonos). Estos activos pertenecen a los fondos gestionados, y están fuera del balance de las sociedades gestoras que las gestionan, por lo que no corres un riesgo de crédito con la gestora.

Casi no hay riesgo de crédito con el banco custodio (para carteras de fondos indexados): tu cartera está en una cuenta de valores a tu nombre y no corre un riesgo de crédito con el banco custodio porque estos valores están segregados del balance del banco. En cuanto a tu cuenta de efectivo, está a tu nombre, pero sí aparece en el balance del banco custodio y este efectivo en cuenta corre un cierto riesgo como en cualquier banco. Para cubrir esta eventualidad, este efectivo está cubierto por el Fondo de Garantía de Depósito español hasta un importe de 100 mil euros por titular de la cuenta como en cualquier otro banco español, y para reducir el riesgo, procuramos mantener en efectivo solo una pequeña parte de tu cartera (en torno al 0,5 % de la cartera).

Riesgo de fraude muy reducido: aplicamos múltiples medidas para minimizar el riesgo de fraude en la operativa de las carteras de fondos:

- Las cuentas están siempre a nombre del cliente, tanto la cuenta de valores como la cuenta de efectivo, y están abiertas en bancos custodios regulados (Inversis o Cecabank), lo que significa que las inversiones están fuera del balance de Indexa y no pueden ser accedidas por terceros, ni siquiera por nosotros.

- La operativa está muy restringida: solo se puede reembolsar hacia una cuenta a nombre del cliente, lo que evita cambios de titularidad o desvíos fraudulentos. Además, contamos con autenticación en dos pasos (2FA), alertas de seguridad, y un sistema de revisión en caso de cambios sensibles (por ejemplo, de cuenta bancaria de retirada).

- Como entidad regulada estamos sometidos a una supervisión continua por parte de la CNMV, auditoría interna, auditoría externa y cumplimiento normativo.

- Periódicamente se triangulan las posiciones de los clientes entre Indexa, los bancos custodios y las gestoras de los fondos.

El riesgo de confiscación de los fondos por el Estado es muy reducido: desde que existe democracia en España no ha habido confiscación de inversiones financieras en nuestro país y la legislación europea vigente lo haría aún más improbable.

-

¿Cómo se calcula el perfil inversor?

El perfil inversor de cada cliente gestionado por Indexa Capital se establece en función de 15 preguntas que evalúan tu capacidad de asumir riesgos y tu tolerancia a asumirlos.

Capacidad de asumir riesgos:

Por un lado, la capacidad de tomar riesgos se evalúa de forma cuantitativa en función del patrimonio actual, de las rentas que se reciben, de la estabilidad de estas rentas, de los costes necesarios para sufragar los gastos corrientes, así como de la edad y de las necesidades de liquidez en el medio plazo. En definitiva, se trata de evaluar tu capacidad de poder sufragar tus gastos una vez llegada la edad de jubilación: un cliente que llegada la edad de jubilación no disponga de un patrimonio capaz de sufragar 20 años de gastos fijos, se considerará que tiene una capacidad de tomar riesgo reducida.

La edad es uno de los parámetros más importantes en la evaluación de la capacidad para tomar riesgos, dado que si un inversor es joven, y no va a tener necesidades de liquidez en el medio plazo, siempre va a disponer de tiempo para recuperar potenciales pérdidas en su cartera de inversión o situaciones de desempleo.Tolerancia a asumir riesgos:

Por otro lado, la tolerancia a tomar riesgos se evalúa en función de un conjunto de preguntas necesariamente subjetivas en las que se establece la actitud del inversor ante diferentes situaciones. Asimismo, también se evalúa la experiencia pasada del cliente con inversiones de riesgo. Si de las respuestas se detecta una falta de consistencia (fuerte aversión al riesgo en algunos casos y fuerte atracción por el riesgo en otros), entonces la valoración global de la tolerancia a tomar riesgo disminuye sensiblemente.Cálculo de un perfil de 0 a 10

El perfil de riesgo del cliente se calcula como una media ponderada entre capacidad de asumir riesgos y tolerancia a asumir riesgos, dando más peso (80 %) a la característica (capacidad o tolerancia) que menor puntuación ha obtenido y menos peso (20 %) a la otra.

Fórmulas detalladas del cálculo del perfil inversor: puedes encontrar el detalle de las preguntas y de los cálculos realizados para estimar el perfil inversor en el apartado "Asignación del perfil inversor" de la página de nuestras carteras.

Estamos convencidos de que nuestra concisa lista de preguntas es mucho más efectiva que los largos cuestionarios que utilizan los bancos.

Cambios de perfil inversor: podrás modificar tu perfil inversor cuando quieras, y nosotros, para cumplir con la normativa, te pediremos que lo actualices al menos cada dos años para asegurarnos que el cálculo del perfil de riesgo se adapta a tu situación personal. Nuestra recomendación es que revises tu perfil inversor solo en función de tus circunstancias personales, como mínimo una vez cada dos años, y no en función de la evolución del mercado.

Bajar manualmente tu perfil: puedes bajar manualmente tu perfil de riesgo y elegir un nivel de riesgo inferior al calculado por Indexa en base a tu cuestionario de perfilado de riesgo. Para hacerlo, puedes acceder a tu área privada \ Elegir cuenta \ Configuración cuenta \ Perfil inversor y usar la opción "Reducir mi perfil de riesgo manualmente".

Subir manualmente tu perfil: desde la misma página indicada arriba, puedes subir tu perfil de riesgo manualmente hasta máximo el perfil que te hemos estimado. Por la regulación vigente no se permite al cliente elegir manualmente un perfil de riesgo superior al calculado.

Modificar tus respuestas al test de perfil: puedes actualizar tus respuestas al cuestionario de perfil de riesgo cuando quieras, desde tu área privada \ Elegir cuenta \ Configuración cuenta \ Perfil inversor y usar la opción "Cambiar mis respuestas".

Actualización 7 de junio 2021: hemos mejorado nuestro cálculo del perfil inversor para calcular los gastos de un cliente una vez jubilado como el 80 % de sus gastos actuales, en lugar de como un 80 % de sus ingresos actuales como lo hacíamos antes (ver más detalles sobre el cálculo del perfil inversor). Esta mejora supondrá una subida del perfil inversor estimado para muchos de nuestros clientes en los años previos a su jubilación.

-

Impuestos: fiscalidad de las carteras de fondos

Mientras mantienes tu inversión con Indexa:

- Personas físicas residentes en España: solo utilizamos fondos indexados traspasables para la gestión y, por tanto, no tendrás que pagar ningún impuesto por compraventa mientras mantengas tu inversión con Indexa.

- Personas físicas no residentes en España y personas jurídicas: no es posible realizar traspasos de fondos. Los cambios en la cartera se realizarán mediante reembolsos y suscripciones de fondos, y se materializan las eventuales plusvalías. El banco custodio (Cecabank o Inversis) informará a Hacienda de estas plusvalías y las incluirá en la información fiscal que pondremos a tu disposición en tu área privada.

No hay pago de dividendos: solo seleccionamos fondos indexados que reinviertan los beneficios y no paguen dividendos, evitando así generar rendimientos del capital e impuestos sobre estos rendimientos.

19 % de retención del impuesto sobre las plusvalías en caso de reembolso: si retiras tu dinero en efectivo por transferencia bancaria, el banco custodio retendrá un 19 % sobre las plusvalías generadas por la venta de tus fondos. Para personas físicas residentes en España: si se tratan de traspasos de los fondos a otra entidad no tendrás que pagar impuestos. Más información en la pregunta "¿Tendré que pagar impuestos cuando retire mis fondos de Indexa?".

En caso de retirada con pérdidas (para personas físicas residentes en España): la normativa fiscal española no permite deducirse las pérdidas en caso de hacer inversiones en el mismo fondo en los dos meses anteriores o posteriores al reembolso. Por ello, en caso de reembolso de participaciones de un fondo con pérdidas, no volveremos a suscribir participaciones del mismo fondo hasta que hayan pasado dos meses (63 días). Durante este plazo es posible que la cartera quede temporalmente desajustada y, en el caso de que se hagan nuevas aportaciones, una parte podrá quedar sin invertir. Pasados los dos meses, la cartera se reajustará automáticamente. Este plazo no se aplica para carteras de planes de pensiones o de EPSV, ni para carteras de fondos de personas jurídicas o de personas físicas residentes fuera de España.

En caso de recibir intereses por el efectivo que mantienes en tu cuenta de fondos con Cecabank, el banco custodio te retendrá de forma automática un 19 %. Podrás ver el importe de esta retención en tu cuenta, en tu área privada, seleccionando la cuenta \ Resumen, "Valor total", y verás el detalle en la página de Transacciones \ Movimientos de cuenta corriente.

Fecha valor: a efectos fiscales, la fecha que determina el ejercicio fiscal en la que entra una operación es la fecha valor. Por ejemplo, un reembolso con fecha valor 30/12/2025 y fecha operación 02/01/2026 entra en el ejercicio fiscal 2025 y es reportado por el banco custodio a la administración tributaria como una operación de 2025. Esa fecha en tu informe fiscal con Inversis como banco custodio se llama fecha de operación.

No es necesario declarar en los modelos 720 y D6: aunque los fondos de inversión en los que invertimos son fondos extranjeros, tus participaciones en estos fondos están custodiadas en una cuenta de valores española en un banco custodio español (Cecabank o Inversis), y no es necesario declararlas en el Modelo 720 de declaración de bienes en el extranjero ni en el modelo D-6 del Registro de Inversiones españolas en el extranjero.

La comisión de gestión lleva IVA: nuestro servicio de gestión discrecional de carteras lleva un IVA de 21 % para todos los clientes, salvo para las personas jurídicas con domicilio en Canarias. Las personas físicas residentes en Canarias sí pagan IVA (Impuesto sobre el Valor Añadido), y no IGIC (Impuesto General Indirecto Canario), ya que Indexa está domiciliada y presta sus servicios en Madrid.

Personas jurídicas exentas de retenciones: la persona jurídica exenta de retenciones (ej. asociaciones sin ánimo de lucro, parroquias, ...) puede enviarnos el certificado de la Agencia Tributaria (AEAT) en vigor, donde se indica que está exenta de retenciones, para que lo facilitemos al banco custodio. Es necesario enviar este certificado renovado cada año para que el banco custodio no practique retenciones sobre las plusvalías en caso de reembolso de fondos.

Las personas jurídicas tendrán que contabilizar todas las transacciones: a efectos de balance, los fondos se consideran activos financieros, y es necesario incluir en la contabilidad todas las transacciones que se hagan en la cuenta. Podrás descargar en Excel las transacciones de un periodo desde tu área privada \ seleccionar cuenta \ Transacciones.

Ley Beckham: al tributar a través del impuesto sobre la renta de no residentes (IRNR), en caso de hacer una retirada, con custodia en Inversis, puedes pedir la devolución de las retenciones. Cecabank no aplica retenciones al no considerarse residentes en España.

-

Reajustes automáticos en las carteras de fondos

Monitorizamos a diario la evolución de tu cartera, y realizamos los reajustes oportunos en los siguientes casos:

1. Evolución de la edad

A medida que vaya pasando el tiempo, se van cumpliendo años y la capacidad de tomar riesgos tiende a disminuir. Por ello, cuando actualices tu test de perfil tendremos en cuenta tu edad en este momento, y en caso de cambio de perfil de riesgo, modificamos tu cartera para adecuarla a tu nuevo perfil de riesgo.

2. Actualización del perfil inversor

Periódicamente volveremos a hacerte las preguntas para poder estar seguros de que tu situación financiera o tu actitud ante el riesgo no se han modificado. En caso de cambio, reajustamos la cartera para adecuarla al nuevo perfil de riesgo.

3. Actualización de la cartera modelo

En caso de que la cartera de fondos del cliente supere por primera vez los 10 mil euros o los 100 mil euros (ver nuestras carteras), o en caso de que haya un cambio en la cartera modelo (ver histórico de cambios en nuestras carteras), la cartera se reajustará automáticamente para ajustarla a la nueva cartera modelo.

Si la cartera baja de 10 mil euros o de 100 mil euros por rentabilidad, se mantienen sin reajustar (se mantiene la cartera de más de 10 o 100 mil euros respectivamente) salvo que haya una retirada de dinero o un cambio de perfil inversor. Si la cartera pasa por debajo de 5 mil euros, si hay una retirada, o si hay un cambio de perfil inversor, se volverá a ajustar la cartera con la cartera modelo acorde al tamaño actual de la cuenta.

4. Reajustes automáticos por desviación con la cartera modelo

En base a nuestos estudios (Jaconetty, Kinniry y Zilbering, 2010) que comparan las diferentes formas de realizar el reajuste (en ciertos momentos o en función de la evolución del mercado), hemos decidido realizar los reajustes cuando dos fondos superan una determinada desviación de su peso objetivo en la cartera modelo, uno en positivo y el otro en negativo:

- Más de 1,5 puntos porcentuales (p.p.) en las carteras de fondos de menos de 100 mil euros y en las carteras de fondos con sesgo de inversión socialmente responsable (ISR) independientemente de su tamaño (modificado en julio de 2021 tras el aumento del número de fondos en las carteras, anteriormente 2,5 p.p.)

- Más de 1,25 p.p. en las carteras de fondos de más de 100 mil euros sin sesgo de inversión ISR (modificado en julio de 2021, anteriormente 1,50 p.p.). El umbral es menor porque las carteras de más de 100 mil euros incluyen más fondos.

- Más de 5,0 p.p. en las carteras de planes de pensiones o de EPSV. El umbral es mayor que para las carteras de fondos porque estas carteras sólo incluyen dos planes de pensiones.

Por ejemplo, para una cartera de menos de 100 mil euros, cuando el peso de un fondo en la cartera supera su peso objetivo en más de 1,5 puntos porcentuales (ej. 26,6 % de la cartera vs. peso objetivo de 25 %) y otro fondo está debajo de su peso objetivo por más de 1,5 puntos porcentuales (ej. 13,4 % vs. 15 % de peso objetivo) , entonces vendemos la parte del primer fondo que están por encima del peso objetivo para invertirla en el fondo que está debajo de su peso objetivo. En cualquier caso, los reajustes solo se producen cuando los importes de las operaciones son iguales o superiores a 100 €.

Modificación del umbral de reajuste automático en periodos de alta volatilidad: para evitar que los reajustes se hagan a destiempo (como por ejemplo que se solicite comprar un fondo que ha caído mucho, pero que la suscripción coja fecha valor cuando el fondo ya ha vuelto a subir, lo que sería contraproducente), en momento de volatilidad especialmente alta, aumentamos 0,5 puntos porcentuales el umbral para que se realicen los reajustes automáticos.

Concretamente, cuando la volatilidad implícita del índice S&P 500 (conocida como índice VIX) supera los 35 puntos durante más de tres días hábiles (modificado el 10/04/2025, antes trabajábamos con un plazo de una semana), entonces los umbrales de reajuste pasan de 1,5 p.p. a 2,0 p.p. para las carteras de fondos de menos de 100 mil euros y de 1,25 p.p. a 1,75 p.p. para las carteras de más de 100 mil euros. La última vez que aplicamos este aumento del umbral en periodo de alta volatilidad fue durante la caída de mercado por los aranceles de Trump, desde el 10/04/2025, hasta el 30/05/2025.Modificación del umbral en función del peso total de los bonos o acciones: si la diferencia de peso entre las acciones de la cartera y la cartera modelo supera el doble del umbral de reajuste previsto por fondo (ej. 3 p.p. para una cartera de menos de 100 mil euros, el doble del umbral por fondo de 1,5 p.p.), entonces reducimos el umbral de reajuste por fondo a la mitad de lo normal (ej. 0,75 p.p. para una cartera de menos de 100 mil euros, en lugar de 1,50 p.p.), para facilitar el reajuste de la cartera desde el punto de vista del peso agregado de las acciones y de los bonos.

Modificación del umbral del fondo monetario: hemos reducido el umbral de reajuste a 0,20 p.p. (en lugar de 1,50 p.p.) para facilitar el reajuste de la cartera con el objetivo de aproximar el valor del fondo monetario lo más posible a lo que nos has indicado en el colchón de seguridad.

5. Reajustes por traspaso o por reembolso y suscripción

- En el caso de fondos de personas físicas residentes en España y de traspaso entre fondos de una misma gestora (por ejemplo, un traspaso entre fondos de Vanguard), el traspaso se realiza dentro de la gestora cambiando títulos de un fondo por otro. Esta operación se conoce como switch y da lugar a un traspaso instantáneo sin coste, sin impacto fiscal y sin estar ningún día fuera de mercado.

- En caso de traspaso de fondos de personas físicas residentes en España entre fondos de distintas gestoras (por ejemplo entre un fondo de Vanguard y uno de iShares), los reajustes se hacen por traspaso interno en la cartera, sin coste ni impacto fiscal. En este caso, el dinero tarda unos días en estar invertido en el nuevo fondo y está durante unos días fuera de mercado porque el dinero viaja de una gestora a otra pasando por el banco custodio.

- En caso de carteras de fondos de personas jurídicas o de personas físicas residentes fuera de España, los reajustes se hacen con ventas y compras de participaciones de los fondos, con sus correspondientes ganancias o pérdidas e impacto fiscal para el cliente. También en este caso, el dinero tarda unos días en estar invertido en el nuevo fondo y está durante unos días fuera de mercado.

El reajuste es una forma muy inteligente de gestionar la cartera: cuando un activo ha subido mucho los vendemos y cuando ha bajado mucho lo compramos. Según nuestro estudio, el tener un perfil más ajustado te permite asumir más riesgo, y de media agregar en promedio un 0,7 % anual (para un mismo nivel de riesgo se puede obtener más rentabilidad). Asimismo, ejecutar un reajuste sistemático es la única forma de cerciorarse de que tus inversiones continúan teniendo el nivel de riesgo adecuado:

- Swensen, 2005

- Bernstein y Wilkinson, 1997

- Beneficios de los reajustes automáticos de carteras II (simulación Indexa, 2015-2020)

-

¿Estamos en una burbuja?

Periódicamente se habla de la existencia de burbujas en las acciones, en los bonos o en la valoración de los índices. Nosotros preferimos usar el término “exuberancia racional(1)”, porque creemos que los precios de los mercados líquidos son el mejor indicador disponible del valor de los activos que cotizan en ellos.

El precio del mercado es una opinión extremadamente informada, fruto de las decisiones de millones de inversores, y no debería tomarse a la ligera. A veces, los precios pueden parecer demasiado optimistas o pesimistas, pero probablemente existan argumentos sólidos que justifiquen ese sentimiento. Y seguramente, a medida que se vayan despejando las incógnitas, se irán ajustando los precios.

Un ejemplo es la llamada “burbuja de las punto com”. Desde nuestro enfoque de defensores de la eficiencia de los mercados, aquel aumento de precios de las empresas tecnológicas fue una reacción a altas expectativas de crecimiento. En el corto plazo, como no se materializaron los precios cayeron, “explotando la burbuja”, que para nosotros fue un reajuste de expectativas.

Con el tiempo se ha visto que el mercado no iba desencaminado: el crecimiento previsto acabó llegando, aunque más tarde y de la mano de otras empresas. Cuando se habla del futuro es posible que el consenso del mercado se equivoque, pero quienes se alejan de ese consenso pueden hacerlo igual o incluso más.

(1) La palabra viene inspirada por “exuberancia irracional”, término utilizado por Alan Greenspan, antiguo presidente de la Reserva Federal de los Estados Unidos, en un discurso durante el boom bursátil de los años 90. La frase fue interpretada por los expertos como un aviso sobre la posible sobrevaloración del mercado.

La estimación de nuestras carteras

Desde que lanzamos Indexa en 2015, los mercados de acciones globales y de bonos globales han tenido buena rentabilidad, pero esto no significa que ahora estemos en una burbuja.

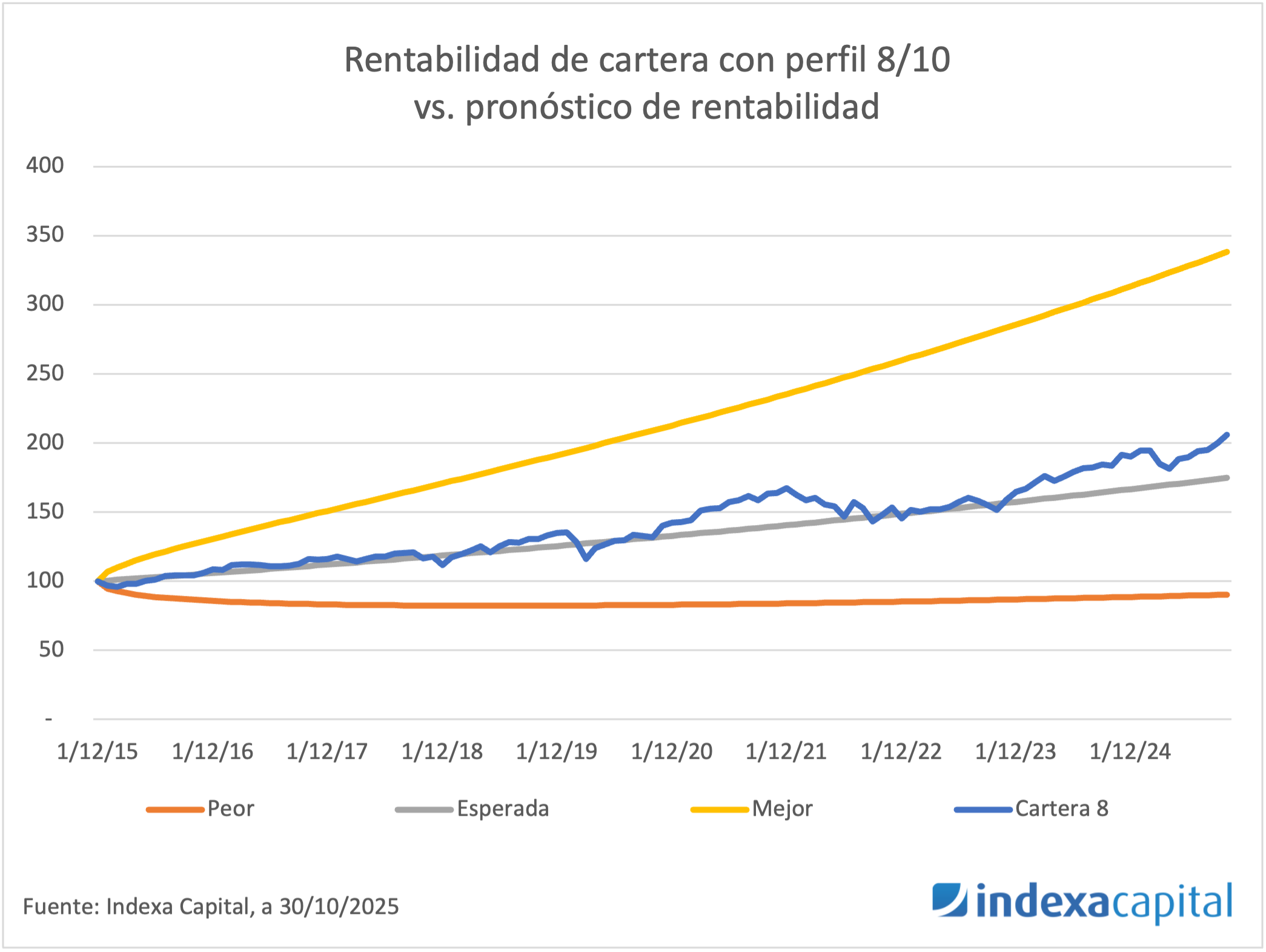

Como ilustración, a continuación, mostramos la rentabilidad de la cartera con perfil 8/10, junto con el escenario esperado, positivo y negativo que estimábamos entonces. En ese momento, se estimaba una rentabilidad de 5,8 % y de volatilidad de 10,8 %.

Como podemos ver, la evolución real de la cartera (7,6 % anual hasta 31/10/2025) ha estado por encima de lo esperado (5,8 %), pero está muy lejos de un escenario inusualmente positivo.Estas estimaciones (que siempre serán una aproximación de la realidad), nos permiten afirmar que en estos últimos años ha habido suerte (la rentabilidad inesperada ha sido positiva) pero no muchísima suerte (está lejos del escenario positivo). Puedes ver esta estimación para tu cartera en tu área privada \ seleccionando tu cuenta \ Plan \ Desempeño real contra proyectado.

No sabemos si estamos en un momento de exuberancia o no. Pero lo que sí nos gusta pensar, es que, en cualquier caso, será racional y habrá argumentos que los actores del mercado habrán asumido para justificarlo.

¿Necesitas ayuda?

- info@indexacapital.com

- (+34) 900 431 282

Máxima seguridad para tu dinero

Indexa Capital

-

INDEXA CAPITAL AV, SA. está supervisada por la CNMV y auditada por Grant Thornton , la séptima mayor auditora del mundo.

Carteras de fondos

-

Tu dinero y tus inversiones están en una cuenta corriente y en una cuenta de valores a tu nombre en uno de los bancos custodios líderes en España. Puedes elegir en el proceso de alta entre Inversis y Cecabank .

-

Cecabank es el principal banco depositario español y cuenta con un patrimonio bajo custodia de más de 310.000 millones de euros y un ratio de solvencia de 42,8 % (ratio CET1 a cierre de diciembre de 2024), uno de los más altos del sistema financiero español.

-

La cuenta corriente y la cuenta de valores que abrimos a tu nombre en el banco custodio tienen la garantía de hasta 100 mil euros por titular del Fondo de Garantía de Depósitos .

-

Inversis (filial de Banca March, en proceso de adquisición por Euroclear) es uno de los principales bancos custodios españoles y cuenta con un ratio de solvencia de 21,9 % (ratio CET1 a cierre de diciembre de 2024), uno de los más altos del sistema financiero español.

-

La cuenta de valores a tu nombre no forma parte del balance del banco custodio (Cecabank o Inversis Banco), lo que significa que las inversiones y fondos indexados siempre seguirán siendo tuyos, independientemente de cualquier situación que pudiera afectar al banco depositario.

-

Tu cartera gestionada por Indexa tiene la garantía de hasta 100.000 euros por titular del Fondo de Garantía de Inversiones (FOGAIN) .

Planes de pensiones individuales, EPSV y planes de empleo

-

Los activos vinculados a tu plan de pensiones registrado a tu nombre no forman parte del balance de la sociedad gestora o del banco depositario, en este caso Caser Pensiones y Cecabank, lo que significa que tus participaciones en los planes de pensiones siempre seguirán siendo tuyas, independientemente de cualquier situación que afectara a la sociedad gestora o al banco depositario.

-

Tu plan de pensiones está asesorado por Indexa Capital AV, gestionado por Caser Pensiones EGFP (una de las 15 mayores gestoras de planes de pensiones en España), y depositado en Cecabank (la mayor entidad depositaria en España).

Seguros de vida

-

Asegurado por Caser Seguros, parte del Grupo Helvetia, una de las 10 mayores aseguradoras en España.

Cuenta remunerada

- Abrimos la cuenta remunerada a tu nombre en el banco y tiene garantía de hasta 100 mil euros del Fondo de Garantía de Depósitos (FGD) .

- A&G Banco es una entidad financiera especializada en gestión patrimonial con amplia solidez y experiencia en el sector. Cuenta con un ratio de solvencia de 31,2 % (ratio CET1 a cierre de diciembre de 2024 ), muy por encima del promedio español (12,6 % del sector bancario español, fuente: EBA , 12/2024).

- El nivel de riesgo del producto es 1/6, siendo el menor riesgo disponible. El Fondo de Garantía de Depósitos garantiza un importe de hasta 100.000 € por titular y cuenta. Condiciones previas a la contratación.

+116,4 % de rentabilidad acumulada media en 10 años

Rentabilidad neta acumulada de +116,4 %, o +7,9 % de media anual (cartera de fondos nº 8 de 10 a 100 mil € desde el 31/12/2015). +82,9 puntos porcentuales más que la rentabilidad media de los fondos de inversión comparables en el mismo periodo. Ver rentabilidad detallada.

Es importante recordar que las rentabilidades pasadas no son un indicador fiable de las rentabilidades futuras.

Coinvierte con nosotros: invertimos nuestro propio dinero, y entre nuestro equipo y nuestros accionistas tenemos más de 52 millones de euros invertidos en nuestros servicios (26/02/2026, incluye accionistas anteriores a la salida a BME Growth en julio 2023 y accionistas con más del 5 % directo o indirecto).

Gracias a nuestros 145.037 clientes

-

Bruno Ramos

SEO Manager, agenciaSEO.eu

-

Nacho Palomar

CEO, I Feel Web - Compramostus

-

J.G.

Trader Deportivo, Codere Apuestas España

-

David Gallego

Fisioterapeuta, Sector Privado

-

Ricardo M.

Ingeniero, LightsourceBP

-

Enrique Villalba

Profesor, Comunidad de Madrid

-

Jordi Sánchez

Calma empresarial, VERTIOM

-

Jairo José Salazar García

Técnico especialista lab, Compañía Cervecera de C

- Y muchos más →

Tú eres lo más importante

Ponemos el interés de nuestros clientes encima de todo. Todo lo que hacemos se rige con este criterio: desde la concepción de las carteras óptimas hasta la optimización de costes y la atención al cliente personalizada. Queremos asegurarnos que cada persona que invierte con nosotros reciba el mejor servicio posible y la mayor rentabilidad acorde con su perfil inversor.

Premios y reconocimientos

-

1000 Europe’s Fastest Growing Companies 2025

Financial Times - Statista

-

1000 Europe's Fastest Growing Companies 2024

Financial Times - Statista